Færslan var fyrst birt á Moggabloggi höfundar 14.10.2012. Efnisflokkur: Skuldir þjóðarbúsins

Umræðan um erlendar skuldir þjóðarbúsins skutu enn og aftur upp kollinum í liðinni viku. Greiningardeild Arion banka fór þá yfir stöðu mála og sérstaklega skuldabókhald Seðlabankans í greiningu sinni "Skuldum við meira en við höldum?". Ég veit ekki hvort sérfræðingar í greiningardeild Arion banka eru reglulegir lesendur bloggfærslna minna, en ég hef ítrekað fjallað um flest það sem fram kom í Markaðspunktunum frá sl. fimmtudegi, m.a. í athugasemdakerfi Eyjunnar og á facebook nokkrum dögum áður en þeir birtu greiningu sína.

Hverjar eru erlendar skuldir þjóðarbúsins?

Ég hef nokkrum sinnum reynt að skilgreina hverjar þessar skuldir þjóðarbúsins eru (sjá greinar sem vitnað er í neðst í pistlinum). Hef ég þar í grunninn stuðst við skilgreiningar Seðlabanka Íslands, en alltaf verið gagnrýninn á hve íhaldssamur Seðlabankinn hefur verið í skilgreiningum sínum. Sem betur fer er Seðlabankinn að gefa eftir í íhaldssemi sinni og viðurkennir í dag ýmsar skuldir, sem haldið var utan skulda þjóðarbúsins til að byrja með. Mér finnst þó enn vanta upp á að hann dragi fram alvarleika stöðunnar.

Seðlabankinn flokkar eignir og skuldir þjóðarbúsins í grófum dráttum sem hér segir.

Beinar fjárfestingar, þ.e. eigið fjármagn og lán frá tengdum félögum, á Íslandi fyrir skuldir en erlendis fyrir eignir;

Markaðsbréf, þ.e. hlutabréf, skuldabréf og peningabréf - innlend á skuldahliðinni en erlend á eignahliðinni;

Afleiður (sem mælast ekki);

Aðrar eignir/skuldir, sem skiptast í:

Langtímalán

Skammtímalán, mest viðskiptaskuldir/-kröfur, stutt lán og innstæður

Gjaldeyrisforði (á eignahliðinni)

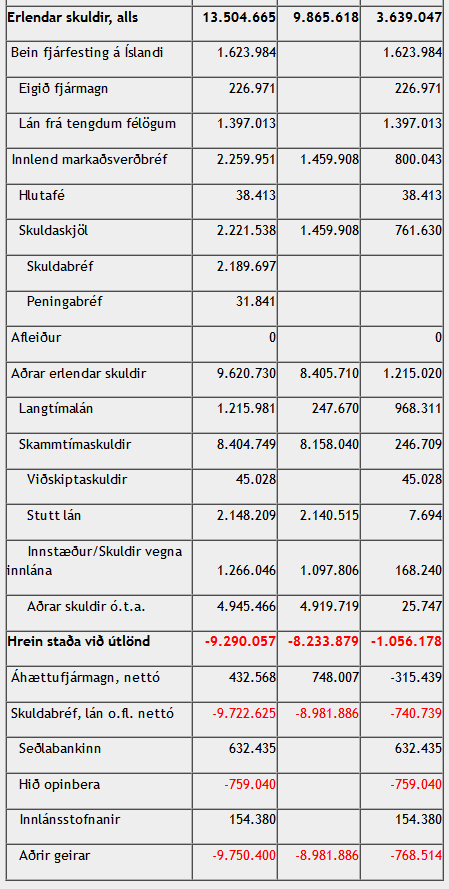

Út frá þessari flokkun reiknar Seðlabankinn að erlendar skuldir þjóðarbúsins séu 13.505 milljarðar, en erlendar eignir 4.215 milljarðar, þ.e. mismunur upp á 9.290 milljarða króna. Hluti þessara skulda er vegna innlánsstofnana í slitameðferð, eins og Seðlabankinn nefnir það, en það á líka við um eignirnar. Skráning Seðlabankans nær hins vegar bara til erlendra eigna þessara stofnana og síðan innlendra skuldaskjala, en ekki er gerð tilraun til að greina hverjir eru aðrir fjárhagslegir hagsmunir þeirra innanlands. Þessir hagsmunir eru að mínu mati það mikilvægir, að þá verður að taka með, þegar kemur að því að greina áhrif raunverulegrar skuldastöðu á gjaldeyrisforða þjóðarinnar.

Staðan samkvæmt Seðlabanka Íslands

Skoðum því næst hvaða tölur Seðlabankinn er með á hverjum stað og hvernig þær skiptast á milli annars vegar þrotabúanna og hins vegar annarra. (Tölur eru miðaðar við stöðuna í lok 2. ársfjórðungs 2012.)

Þetta er langur listi, en hann er nauðsynlegt að skoða til að skilja hvað af skuldum þjóðarbúsins skipta máli fyrir gjaldeyrisforða landsins til skamms tíma.

Áhrif erlendra eigna á gjaldeyrisforðann

Stór hluti erlendra eigna hefur óveruleg áhrif á gjaldeyrisforðann til skamms tíma og jafnvel lengri tíma. Seðlabankinn getur, miðað við núverandi löggjöf, ekki þvingað eigendur þeirra til að selja þær og koma með gjaldeyrinn til landsins. Auk þess er eigendum erlendra eigna heimilt að færa eignir sínar til án þess að skila inn gjaldeyrinum milli sölu á núverandi eign og kaupa á nýrri. (Er minn skilningur á gjaldeyrishöftunum.) Mér sýnist þetta eiga við um 1.415 - 1.600 milljarða af þeim 2.583 milljörðum af erlendum eignum sem eru í eigu annarra en þrotabúa innlánsstofnana í slitameðferð. Vissulega þarf að skila vaxtagreiðslum og arðgreiðslum samkvæmt lögum um gjaldeyishöftin, en það eru smápeningar.

Af þeim 985-1170 milljörðum sem eftir eru, taldi gjaldeyrisforðinn 850 milljarða í lok 2. ársfjórðungs, þannig að aðeins 135-320 milljarðar af erlendum eignum þjóðarbúsins eru peningar sem við gætum kallað handfært fé í erlendri mynt, auk gjaldeyrisforðans sjálfs. (Þar af eru 185 erlendar innstæður sem óljóst er hvernig er hægt að nota.) Nú erlendar eignir þrotabúanna upp á 1.632 milljarða hafa engin eða óveruleg áhrif á gjaldeyrisforðann, þar sem þær ganga upp á móti erlendum skuldum sem eru margfalt hærri og koma því aldrei til landsins.

Erlendar skuldir

Ekki þurfum við að hafa áhyggjur af öllum erlendum skuldum, en við þurfum samt að hafa áhyggjur af hærri upphæð en Seðlabankinn lætur í veður vaka.

Það er rangt að draga línuna þannig að áhyggjurnar þurfi eingöngu að snúast um hreina stöðu þjóðarbúsins við útlönd án innlánsstofnana í slitameðferð, þ.e. 1.056 milljarða. Ástæðan er sú að þrotabúin eiga miklar innlendar eignir sem þurfa að ganga til kröfuhafa, en þeir eru að stórum hluta erlendir. Vegna þess að þrotabúin eru taldir innlendir aðilar, þá eru ekki allar þessar eignir taldar upp þar sem þær ættu líklegast að vera.

Vissulega telur Seðlabankinn skuldaskjöl (innlend markaðsverðbréf) að verðmæti 1.460 milljarða kr. til skulda þjóðarbúsins, en miðað við þá skilgreiningu að skuldaskjöl séu skuldabréf og peningabréf, þá er greinilegt að stórar upphæðir vantar. Stærstar eru eignarhlutur þrotabúanna í nýju bönkunum, líklegar (uppsafnaðar) framtíðararðgreiðslur frá nýju bönkunum og síðast en ekki síst hluti þrotabúanna í betri heimtum af lánum, en gengið var út frá í uppgjöri. Svo er spurning hvort skuldabréf Landsbankans til Landsbanka Íslands sé inni í skuldaskjölunum hjá SÍ. Fljótt á litið gætu þessar ótöldu innlendu eignir numið á bilinu 1.200 - 2.000 milljarðar. Hvort að allt þetta fari úr landi án þess að komi gjaldeyrir fyrir, er óljóst á þessari stundu (t.d. gætu erlendir aðilar keypt nýju bankana), en þetta eru samt upphæðir sem fyrr en síðar vilja að stórum hluta fara úr landi. Þegar við bætum þessari upphæð við fjárhæð skuldaskjalanna, þá gerir þetta á bilinu 2.660 til 3.460 milljarðar króna að frádregnu svo því sem rennur til innlendra kröfuhafa þrotabúanna.

Af öðrum erlendum skuldum en innlánsstofnana í slitameðferð, þá reiknast mér til að langtímalán og þolinmótt fjármagn sé um 2.600 milljarðar af þeim 3.640 milljörðum sem þær telja. Eftir standa þá um 1.000 milljarðar, auk afborgana og vaxta af langtímalánunum, sem vilja fara úr landi þegar til skamms tíma er litið. Þetta er að stærstum hluta snjóhengjan, svo kallaða, auk óverulegra viðskiptaskulda og styttri lána.

Snjóhengjurnar eru þrjár

Mönnum hefur verið tíðrætt um snjóhengjuna, þ.e. fjármagn í eigu erlendra aðila sem er fast hér á landi. Þetta voru í upphafi aðilar sem tóku m.a. í þátt í vaxtaskiptasamningum eða ætluðu að hagnast á háu vaxtastigi hér á landi. Þessi snjóhengja hefur verið metin á bilinu 600 - 1.000 milljarðar eftir því hver hefur verið að reikna. Ég met hana út frá tölu Seðlabanka Íslands vera um 970 milljarða (30/6/2012).

En það eru tvær aðrar snjóhengjur og er hvor um sig stærri en sú sem mesta athygli hefur fengið. Þetta eru annars vegar skuldaskjöl þrotabúanna sem eiga að renna til kröfuhafa þeirra, þegar uppgjör fer fram og hins vegar eignir þrotabúanna í nýju bönkunum og greiðslur sem þaðan eiga eftir að berast. Fyrri upphæðin er 1.460 milljarðar króna, eins og áður er getið, og hin á bilinu 1.200 - 2.000 milljarðar eftir því hve arðgreiðslur munu verða miklar á komandi árum. Fyrri upphæðin þarf að komast úr landi fljótlega, en síðari upphæðin gæti dreifst á nokkuð mörg ár.

Allar hanga þessar snjóhengjur yfir þjóðarbúinu. Allar gera þær ekkert annað en að stækka, þar sem eignirnar að baki þeim bera vexti, verðbætur og safna arði. Til að greiða þær höfum við til ráðstöfunar það sem ég kallaði að ofan handbært fé. Gjaldeyrisforðinn sjálfur er allur tekinn að láni og því er ekki hægt að nota hann í þetta. Því miður. Hann þarf að nota í að greiða skuldir vegna hans sjálfs! Þá er eftir að nefna viðskiptajöfnuð við útlönd, a.m.k. í þau skipti sem hann er jákvæður. Handbæra féð er bara notað einu sinni og því þurfum við að treysta á árlegan gjaldeyrisjöfnuð og sagan segir okkur að hann er frekar neikvæður en jákvæður.

Vandinn er gríðarlegur

Samkvæmt mínum útreikningum vilja allt að 4.400 milljarðar króna af óþolinmóðu fé fara úr landi. Þá er ég að tala um fé sem lokaðist inni í landinu vegna hruns bankakerfisins eða er ætlað að greiða erlendar skuldir þrotabúanna. Auk þess þarf að greiða skammtímaskuldir og vexti og afborganir af langtímalánum sem að stærstum hluta eru lán ríkissjóðs hjá AGS og ýmsum þjóðum sem mala gull á lánveitingunni.

Hafi einhver verið í vafa um að vandinn væri stór, þá held ég að útreikningar mínir ættu að eyða þeim vafa. Hvort heldur sem fjárhæðin í snjóhengjunum er 3.600 milljarðar eða 4.400 milljarðar skiptir ekki máli. Þó hún væri "bara" 1.500 milljarðar, þá væri vandinn samt gríðarlegur. Upphæðin í erlendum gjaldeyri sem við öflum á ári til að greiða þetta er svo lítil að hún dugar ekki til að greiða vextina, hvað þá eitthvað meira. (Þá er ég að tala um afgang af utanríkisviðskiptum, árlegan gjaldeyrisjöfnuð.)

Vandinn er svo stór að engar töfralausnir eru til. A.m.k. eru engar lausnir sem munu láta erlenda kröfuhafa Íslands ganga brosandi frá borðinu. Menn hafa fleygt ýmsu fram, en flest það sem nefnt er, líkist fremur smáskammtalækningum, þar sem hluti vandans er meðhöndlaður en að tekið á öllum vandanum. Útgönguskattur sem endurspeglar í raun að eigendur fjármagnsins afsala sér hluta eigna sinna, skiptigengi með sömu áhrifum, skipti á gjaldmiðli, eignarnám á kröfum í þrotabúin og sitthvað fleira. Allt hefur þetta verið nefnt, en stjórnvöld halda bara að vandinn leysist af sjálfu sér. Eitt er alveg víst, að hann leysist ekki með frekari lántökum og hann leysist ekki með því að bjóða þeim, sem hér eiga peninga bundna, betri ávöxtun eða hærri arð í þeim tilgangi að þeir geymi peningana sína lengur. Allt sem hækkar skuldina eykur á vandann.

Í næsta pistli mun ég velta fyrir mér betur hvað væri hægt að gera.