Færslan var fyrst birt á Moggabloggi höfundar 22.2.2010.

Mikið hefur verið rætt um getu bankanna til að koma til móts við viðskiptavini sína vegna stökkbreytingu lána. Alþjóðagjaldeyrissjóðurinn birti í skýrslu um fyrstu endurskoðun sjóðsins, sem kom út í byrjun nóvember, mat sjóðsins á getu bankanna. Í skýrslunni eru á blaðsíðu 21 birt tvö myndrit, annað með upplýsingum um lán heimilanna og hitt með lánum fyrirtækja. Ég hef svo sem fjallað um þessar tölur áður, en vil gera það enn og aftur.

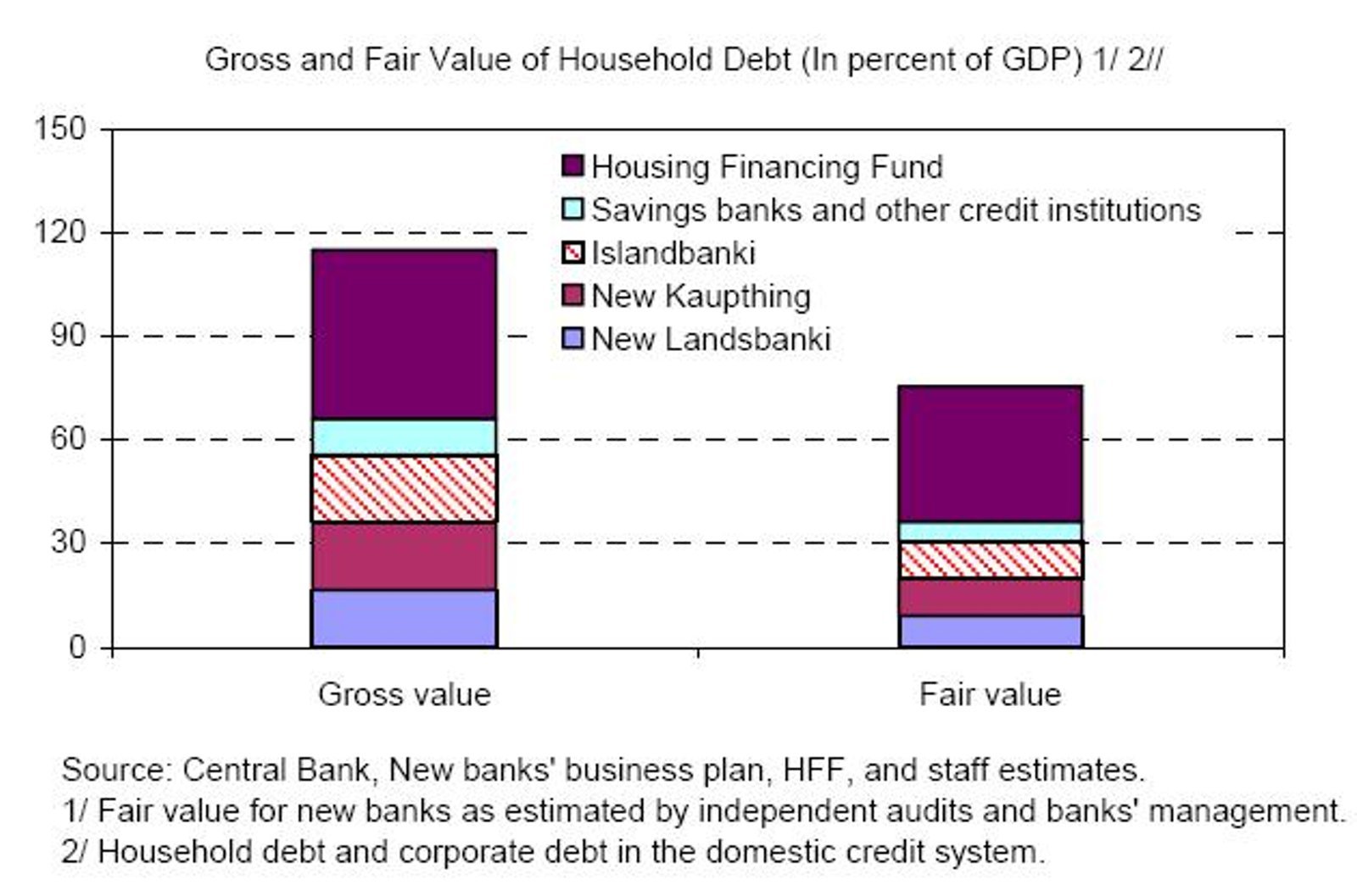

Skoðum fyrst myndritið um lán heimilanna:

Þarna eru settar fram upplýsingar um verðmæti lánasafna heimilanna, sem flutt eru úr gömlu bönkunum yfir í þá nýju, og sýnt hvernig matið breytist við flutninginn. Allt er þetta sem hlutfall af þjóðarframleiðslu. Til að glöggva sig á tölum, þá hef ég sett þær upp í töflunni hér fyrir neðan:

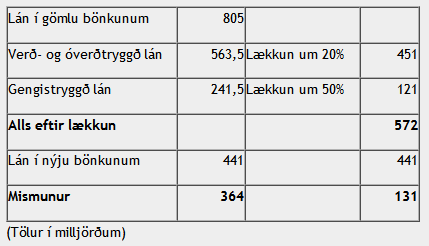

Tölur eru í milljörðum króna

Þessar tölur sýna að svigrúm bankanna þriggja til að leiðrétta stökkbreyttan höfuðstól lána heimilanna er umtalsvert. Gagnvart Íbúðalánasjóði, sparisjóðunum og öðrum lánafyrirtækjum er kannski er alltaf rétt að tala um svigrúm, en nær að segja þörf þeirra. Þó er ljóst að tveir stærstu sparisjóðirnir, þ.e. SPRON og Byr, eru með verulegt svigrúm. Inn í tölur AGS vantar lífeyrissjóðina.

Mark Flanagan hjá AGS lýsti því yfir á fundi með Hagsmunasamtökum heimilanna í desember, að AGS gerði þá kröfu til bankanna, að allur afsláttur sem nýju bankarnir fá á lánasöfnunum skuli nýttur. Honum skuli ýmist skilað til lántaka eða notaður til að mæta afskriftum og hærri fjármögnunarkostnaði. Skoðum ofangreindar tölur nánar út þessu þrennu. Byrjum á "kostnaði" bankanna til leiðréttinga, ef farin er sú leið sem mikið hefur verið rædd. Miðað er við stöðu lánanna í gömlu bönkunum en það er jafnframt það sem lántakar eru rukkaðir um. Lánasöfnin samanstanda af verðtryggðum lánum, gengistryggðum lánum og óverðtryggðum lánum. Til einföldunar að þá ætla ég að reikna með að verðtryggð lán nemi 60% af lánasöfnum bankanna, gengistryggð lán séu 30% og óverðtryggð 10%. Ef síðan er gert ráð fyrir að verðtryggð og óverðtryggð lán séu færð niður um 20% og gengistryggð lán um 50% að meðaltali (skiptir ekki máli hvort þetta er gert vegna þess að gengitrygging verður dæmd ólögmæt eða vegna samninga við bankana), þá lítur dæmið svona út:

Samkvæmt þessu ættu bankarnir að geta komið með leiðréttingar á lánum heimilanna í samræmi við kröfur um að forsendubresturinn sé leiðréttur og eiga samt um 131 milljarð eftir til að mæta afskriftum umfram leiðréttinguna og hærri fjármögnunarkostnaði. Nú má spyrja hvort það hafi orðið forsendubrestur. Einhverjir telja svo hafi ekki verið, en þá vil ég benda á að Reykjavíkurborg, Orkuveita Reykjavíkur og fleiri opinberir aðilar hafa í mörgum tilfellum viðurkennt forsendubrest í samningum við verktaka og gengið til samninga við þá um hærra endurgjald vegna verklegra framkvæmda. Af hverju ætti þessu að vera eitthvað öðru vísi farið með lán heimilanna? Gleymum því svo ekki, að hægt væri að greina á milli húsnæðislána (þ.e. til kaupa og viðhalds húsnæðis) og bílalána annars vegar og síðan annarra lána hins vegar telji einhver ástæðu til þess, þannig að "eyðsluklærnar" greiði upp "eyðslulánin". Ég geri ekki slíkan greinarmun í útreikningum mínum.

Þá er það afskriftir og hærri fjármögnunarkostnaður. Verði lán leiðrétt, eins og sýnt er í dæminu að ofan, þá mun afskriftaþörfin minnka verulega. Gerum samt ráð fyrir að þær nemi 5% af 572 milljörðum eða tæplega 30 milljarðar. Þá verða ennþá eftir um 100 milljarðar til að mæta hærri fjármögnunarkostnaði. Fjármögnunarkostnaður verðtryggðra og óverðtryggðra lána hefur ekkert breyst sem heitið getur og fer frekar lækkandi en hitt. Hér þó gert ráð fyrir að þessi kostnaður haldist óbreyttur. Þá eru það gengistryggðu lánin. Hlutur þeirra eftir lækkun er kominn niður í 121 milljarð króna. Ekkert er vitað hvernig gömlu bankarnir fjármögnuðu þessi lán, enda kannski skiptir það ekki megin máli. 100 milljarðar eru til umráða og hvernig er best að nýta þá? Einn kostur er að færa öll lengri lán (ef þau eru þá einhver) niður í núll í bókum bankanna. Annar er að nota alla 100 milljarðana til að greiða hærri vexti af fjármögnuninni. Sé kostur tvö valinn, þá reiknast mér til að bankarnir geti greitt 4 prósentustig ofan á fyrri fjármögnunarkostnað miðað við 20 ára lánstíma. Þetta þýðir að hafi áður verið greitt 1% vexti, þá geta þeir greitt 5%. Í reynd þýðir þetta, að bankarnir geta fjármagnað "gengistryggðu" lánin með óverðtryggðum innlánum.

Að undanförnu hafa mjög margir stigið fram og lagt til að höfuðstóll lána heimilanna verði færður til stöðunnar 1. janúar 2008 með einhverju sanngjörnu álagi. Útreikningar mínir sýna að þetta er vel gerlegt. Ekki ætla ég að fullyrða, að þeir séu kórréttir enda er ég eingöngu að velta hlutunum fyrir mér í grófum dráttum. Nú er komið að bönkunum að bregðast við. Það er sama hvert er litið (nema náttúrulega til bankanna), allir virðast þeirrar skoðunar að ekki hafi verið nóg gert. Greiðsluvandi heimilanna er að versna og úrræðin sem þegar eru í boði gangi ýmist allt of skammt eða eru bara til bráðabirgða.

Staðreyndirnar eru þær, að fleiri og fleiri eru að komast í vanda. Fasteignaverð lækkar stöðugt, þannig að eignarýrnun heimilanna heldur áfram. Meðan þessi eignarýrnun er í gangi heldur fólk að sér höndum í fasteignaviðskiptum. Það sem meira er, neysla heimilanna dregst saman sem leiðir til fækkunar starfa og minni skatttekna fyrir ríki og sveitarfélög. Allt leiðir þetta til frekari samdráttar. Ég ætla ekki að halda því fram að leiðrétting á forsendubrestinum sé einhver töfralausn, en hún er gríðarlega mikilvægt skref til heilunar. Málshátturinn segir að betra sé heilt en vel gróið. Íslenskt þjóðfélag slasaðist alvarlega við hrun krónunnar og síðan bankanna. Ekki hefur verið hlúð nægilega vel að sjúklingnum og gengur honum illa að gróa sára sinna. Það verður að gera eitthvað áður en honum blæðir út.