Færslan var fyrst birt á Moggabloggi höfundar 13.7.2010.

Það er áhugavert að lesa Markaðspunkta greiningardeildar Arion banka um áhrif gengisdómsins á lán til heimilanna. Fyrir utan ýmsar skemmtilegar söguskýringar, þá er með ólíkindum hve teygt er á tölum.

Skoðum fyrst helstu niðurstöður:

Ef miðað er við að öll gengistryggð lán til heimila séu ólögleg en miðað sé við Seðlabankavexti (þ.e. líkt og tilmæli Fjármálaeftirlitsins og Seðlabankans sögðu til um) gæti leiðrétting lánanna numið um 100 mö.kr. (gróft áætlað). Verði hins vegar miðað við samningsvexti gæti upphæðin numið 200-250 mö.kr. (gróft áætlað).

Skoðum næst forsendur:

Með hæfilegri nákvæmni má segja að meðaltals lækkun erlendra gengistryggðra lána verði annars vegar 30% ef miðað er tilmæli Fjármálaeftirlits og Seðlabankans en 60% ef miðað er við samningsvexti;

... Gerum ráð fyrir að meðal lánþegi erlendra lána hafi tekið lánið sitt í upphafi árs 2006...

Það er hérna sem greiningardeild Arion banka byrjar á því að fara út af sporinu. Hvernig dettur fólki í hug að miða við upphaf árs 2006? Um það leyti var gengi íslensku krónunnar í sögulegu hámarki með gengisvísitölu upp á rétt tæplega 105. Fór lægst í 100,2 í nóvember 2005, en í apríl 2006 var gengisvísitalan komin í 133. Það er því rangt viðmið að taka þessa dagsetningu. Greiningardeild Arion banka getur gert betur en þetta. Mun raunhæfara viðmið er meðalgildi tímabilsins frá 1. janúar 2005 til 1. mars 2008. Þetta meðalgildi er 116,3 samkvæmt upplýsingum af vef Íslandsbanka.

Næsta staðhæfing:

Heimilin skulduðu 400 ma.kr. í gengistryggðum lánum og bílasamningum fyrir hrun skv. gögnum Seðlabankans. Frá hruni hefur gengi meðal myntkörfu hækkað um u.þ.b. 60% og nema skuldirnar því 640 mö.kr. á núverandi gengi.

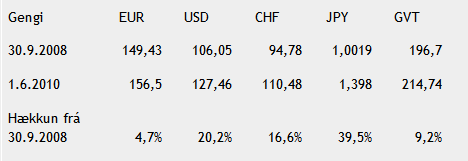

Síðar í skýrslu greiningardeildar Arion banka er vísað til þess að 400 ma.kr. séu miðaðir við lok september 2008, þ.e. að hrunið hafi átt sér stað í októberbyrjun. Nú vil ég birta töflu með gengi annars vegar 30.9.2008 og síðan 1.6.2010 (sem vill svo til að er svipað og gengi dagsins í dag).

Mér er alveg ómögulegt að sjá þessa 60% hækkun á meðalmyntkörfu, sem skýrsluhöfundar halda fram að hafi orðið. Þó öll lánin hafi verið 100% í japönskum jenum, þá er hækkunin mest 39,5%. Sé miðað við að meðallánið sé 50/50 jen og frankar, þá er hækkunin 28,0%. Mér er gjörsamlega óskiljanlegt hvernig sérfræðingar Arion banka geta fengið út að lánin hafi hækkað um 60% vegna gengisbreytinga á þessu tímabili.

En ég ætla að nýta mér tölur þeirra og hér eru þær:

Búið er að framreikna stöðuna við hrun um 60% eða svo, en eins og ég hef bent á er sú tala úr lausu lofti gripin. Látum vera að framreikningurinn hafi verið eftir réttu gengi, en að tvöfalda ef ekki sexfalda gengisáhrifin er náttúrulega meiriháttar klúður.

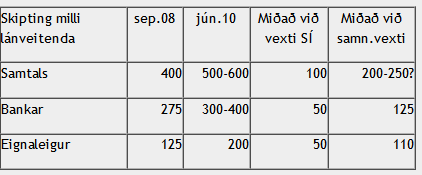

Greiningardeild Arion banka skipti síðan gengistryggðum lánum heimilanna milli banka (og sparisjóða) annars vega og eignaleiga (Frjálsi líklegast með) hins vegar:

Samlestur á þessum tveimur töflum er áhugaverður. Í neðri töflunni segir að 50 milljarðar falli á bankana sé miðað við vexti SÍ. Í þeirri efri segir aftur að 10 milljarðar falli á bankana vegna húsnæðislána, 15 vegna annarra lána og síðan virðist sem 25 milljarðar falli á þá vegna 35 milljarða bílalána og bílasamninga (140+20-125) meðan 50 milljarðar falla á eignaleigufyrirtækin vegna 125 milljarða. Ég veit að þetta eru grófar tölur, en þær er samt hægt að hafa réttar.

Nú vil ég nota útreikninga Arion banka á áhrifum leiðréttingarinnar miðað við mismunandi vaxtaforsendur, en nota það sem ég tel vera réttar tölur. Samkvæmt gögnum Seðlabankans stóðu gengisbundin lán heimilanna hjá bönkunum í 105 milljörðum um síðustu áramót og samkvæmt upplýsingum frá bílalánafyrirtækjunum (Lýsingu, Avant og SP), þá voru bílalán um 65 milljarðar hjá þeim í byrjun júní 2010 á gengi þess tíma. Heildarbílalán voru um 85 milljarðar, þegar Íslandsbanki var talinn með. Íslandsbanki virðist aftur hafa bókfært bílalán heimilanna á 5 milljarða um síðustu áramót og er þeirri tölu því bætt við 105 milljarða vegna gengisbundinna lána hér fyrir neðan.

Í mínum huga skipta lán sem ennþá eru inni í gömlu bönkunum ekki máli né heldur lán hjá fyrirtækjum sem eru í slitameðferð (SPRON/FF og nú síðast Avant), þar sem leiðrétting þeirra mun eingöngu bitna á kröfuhöfum fyrirtækjanna. Eftir standa því lán sem bókfærð eru á í besta falli 140 milljarða, þ.e. 110 milljarðar hjá bönkum og sparisjóðum og 30 milljarðar hjá eignaleigufyrirtækjunum tveimur sem enn eru starfandi, þ.e. Lýsingu og SP-fjármögnun. (Lán SP-fjármögnunar eru bókfærð á um 10 milljarða, en reiknað er með að lán Lýsingar séu bókfærð á 20 milljarða.)

Hægt er að lesa það út úr tölum greiningardeildar Arion banka að það kosti bankana um 125 milljarða að miða við samningsvexti af 275 milljörðum. Kostnaðurinn af 110 milljörðum ætti því að vera 50 milljarðar. Kostnaðurinn við að færa lánin bara niður í seðlabankavexti væri um 20 milljarðar. Allt í lagi, en það er þegar búið að gera ráð fyrir hluta af þessari niðurfærslu, þ.e. 275 milljarða lánin eru metin á 110 milljarða. Mismunurinn er 165 milljarðar, sem er 40 milljörðum kr. hærri upphæð, en gert er ráð fyrir að það kosti bankana að miða við samningsvexti og 275 milljarða upphafspunkt. Bankarnir eru að því virðist búnir að fá þetta í formi afsláttar. Séu þeir ekki búnir fá þetta að fullu í formi afsláttar, þá eru efri mörkin á kostnaði bankanna alveg örugglega vel innan við 50 milljarða vegna samningsvaxta og vel innan við 20 milljarða vegna vaxta Seðlabankans. Að halda öðru fram án betri rökstuðnings er nokkuð sem ég kaupi ekki. Og þá komum við að rökstuðningnum (eða eigum við að segja skýringum) fyrir útreikningi greiningardeildar Arion banka.

Það er vart hægt að segja að farið sé djúpt ofan í það hvernig niðurstaðan er fengin. Nánast er eins og fingri hafi verið stungið upp í loft. Ég var aðeins búinn að tæpa á því fyrir ofan, en skoðum þetta betur:

Með hæfilegri nákvæmni má segja að meðaltals lækkun erlendra gengistryggðra lána verði annars vegar 30% ef miðað er við tilmæli Fjármálaeftirlitsins og Seðlabankans en 60% ef miðað er við samningsvexti:

30% lækkun lána m.v. tilmæli FME og SÍ. Gerum ráð fyrir að meðal lánþegi erlendra lána hafi tekið lánið sitt í upphafi árs 2006. Sá aðili fengi 25-40% lækkun láns (eftir myntsamsetningu) ef Seðlabankavextir verða hafðir til viðmiðunar. Sá sem tók lágvaxtakörfu úr CHF og JPY fengi 35% leiðréttingu. Meðal lánþeginn fengi eflaust um 30% lækkun (því meiri afborganir sem hafa verið greiddar á röngu gengi, því meira eiga lánþegar inni hjá lánveitendum). 60% lækkun m.v. samningsvexti. Ef samningsvextir væru hinsvegar hafðir til viðmiðunar yrði lækkun höfuðstóls hinsvegar um 55-65% eftir myntsamsetningu, eða um 65% miðað við lágvaxta körfu, þ.e. JPY og CHF.

Hver er þessi hæfilega nákvæmni? Á hverju byggir hún? Ég sé enga forsendu gerða um vexti lánanna, engar vangaveltur um vaxtaálag, bara slengt fram tveimur tölum: 30% og 60%. Hefur farið fram greining á vöxtum bílalánanna (sem almennt voru með vaxtaálag á bilinu 6 - 9%)? Hvernig fá menn út 30% miðað við vexti Seðlabankans? Nú hafa þeir sveiflast mikið undanfarin ár og t.d. hafa meðaltalsvextir Seðlabankans frá ársbyrjun 2006 verið tæp 14,6% á ári. Það er á bilinu 6 - 11% yfir LIBOR-vöxtum með álagi fyrir húsnæðislán eftir því við hvaða mynt lánið var tengt. Hafi þessi tala bæst ofan á eftirstöðvar höfuðstóls (þar sem hún var ekki greidd), þá reiknast mér til að sú hækkun nemi um 60% miðað við 4% vexti og vaxtaálag. Hér mun ég nota 50% til þess að vera í lægri kantinum. Gengisvísitalan hefur hækkað að jafnaði (miða við meðalgengisvísitölu frá 1.1.2005 til 1.3.2008) frá 116 stigum í 214 eða um rúm 84%. Munurinn á 50% hækkun og 84% hækkun er ekki 34% eins og einhverjir freistast til að halda. Nei, munurinn er innan við 19%, þar sem bera þarf saman 184 og 150 og mæla hve stór hluti 34 er af 184 ((184-150)/184=18,5%). Á sama hátt verður ekki 60% lækkun miðað við samningsvexti, þar sem 84/184=45,6. En hvað með myntir eins og japanska jenið og svissneska frankann? Samkvæmt upplýsingum sem komu fram á málstofu Seðlabanka Íslands 11. júní 2009 var ótrúlega lítill hluti gengistryggðra lána heimilanna bundin við þessar tvær myntir annað hvort aðra eingöngu eða báðar saman. Vissulega verður gengishækkunin meiri, en það verður líka munurinn á vöxtum Seðlabankans og LIBOR-vöxtum með vaxtaálagi.

Stærsta óvissan í öllum þessum útreikningi er þó líklegast að ekki er gert ráð fyrir styrkingu krónunnar. Hvernig getur greining Arion banka reiknað út svona stærðir nema að gefa sér tiltekna gengisþróun? Til skamms tíma er kannski ekki von um mikla styrkingu krónunnar, en sé litið til 20-25 ára má örugglega reikna með því að raungengi krónunnar (verðum við á annað borð með hana) styrkist. Hvergi er vikið að þessu í skýrslu greiningardeildarinnar.

Í lok skýrslu greiningardeildarinnar er vikið að áhrifum á ríkissjóð. Rétt er það að ríkið gæti lent í því að tapa einhverju af því fé sem lagt hefur verið fram. Það er aftur ekki því að kenna, að lán heimilanna verði leiðrétt þannig að samningsvextir gildi. Ef það gerist, verður það vegna þess að fyrirtækin munu fljóta inn á öldunni sem heimilin sköpuðu.