Í tilefni þess að Þorsteinn Sæmundsson hefur lagt fram frumvarp, þar sem lagt er til að eingöngu megi nota vísitölu neysluverðs án húsnæðisliðar til grundvallar verðtryggingar, þá vil ég birta hér umfjöllun mína um þetta mál í nýútkominni bók minni Á asnaeyrum. Ég tek fram að ég er eingöngu að fjalla um liðinn 024 Reiknuð húsleiga og ég er ekki að fjalla um verðtrygginguna sjálfa.

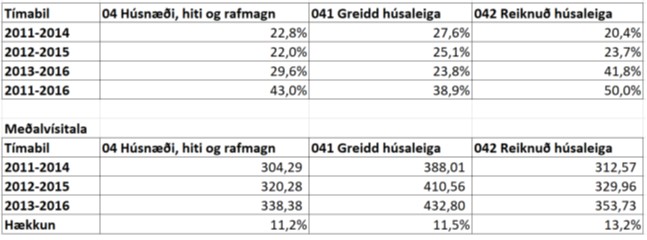

Greidd og reiknuð húsaleiga í vísitölu neysluverðs

Lítið fer á milli mála, að nauðsynlegt er að reikna húsnæðiskostnað á einhvern hátt inn í neysluvísitölu. Gagnvart þeim sem leigir húsnæði, er þetta frekar einfalt. Breyting á leiguverði segir beint til um kostnaðarbreytingu leigjandans. Með því að taka úrtak leigukostnaðar frá mörgum leigusölum, er hægt að sjá líklega breytingu á markaðsverði leigu. Þetta er gert í liðnum 041 Greidd húsaleiga í vísitölu neysluverð (VNV).

Spurningin er hins vegar hvernig eigi að gera það þegar um eignarhúsnæði er að ræða. Breytingar á þeim þætti eru sýndar í liðnum 042 Reiknuð húsaleiga og endurspeglar í dag breytingar á húsnæðisverði. Í mínum huga er rangt að nota breytingar á húsnæðisverði beint, því sú breyting sýnir ekki kostnaðarbreytingar fyrir eiganda húsnæðisins. Raunar er yfirhöfuð rangt að nota húsnæðisverð til að mæla reiknaða húsaleigu, því kaupin á húsnæðinu eru (skuldsett) fjárfesting sem ætlunin er að leiði til að sparnaður safnist upp. Allar afborganir af lánum (bara afborganahlutinn) eru því aðferð til að leggja meira fé í sparnað/lækka skuldsetningu fjárfestingarinnar.

Sá sem er búinn að eiga húsnæði í mörg ár, verður ekki endilega fyrir kostnaðarbreytingu samhliða hækkun húsnæðisverðs. Líklegra er að þessi kostnaðarbreyting tengist nýju fasteignamati, þar sem fasteignamatið hefur áhrif á fasteignagjöld. Þar sem breyting á fasteignagjöldum á sér bara stað einu sinni á ári, þá ætti sú breyting bara að koma fram í reiknaðri húsaleigu á þeim tímapunkti. Markaðsverð húsnæðis hefur hins vegar ekki áhrif á neitt sem húsnæðiseigendur greiða (og þá er verið að tala um þá sem ekki eru að skipta um húsnæði).

Annað sem verður að skoða, er hvort eigendaskipti á húsnæði leiði yfirhöfuð til kostnaðarhækkunar fyrir kaupandann, þrátt fyrir að húsnæðisverð hafi hækkað. Nokkur atriði skipta þar máli:

· Fjármagnskostnaður: Breytingar á vaxtakjörum gætu hreinlega leitt til þess að greiðslubyrði lána minnki við húsnæðisskipti, þó farið sé í dýrara húsnæði. Ekki er sjálfgefið að nýtt húsnæði krefjist hærri lántöku. Engin tengsl eru á milli þeirra lána sem þarf að taka og húsnæðisverðs og því þarf fjármagnskostnaður ekki að hækka í sama hlutfalli og húsnæðisverð.

· Eigið fé í seldri eign/sparnaður/fjárfesting/ávöxtun: Flestir húsnæðiskaupendur, eru að koma úr annarri eign sem líklega hækkaði í verði með viðkomandi átti húsnæðið og hefur leitt til hækkunar eiginfjár. Við sölu þarf því sá sem kaupir að greiða út mismuninn á yfirteknum lánum og söluverðinu. Þessi upphæð er (vonandi) annars vegar það eigið fé sem lagt var fram við kaup á nýrri eign og hins vegar sparnaður/ávöxtun, sem seljandi hefur náð að mynda, varðveita eða varna að tapist frá því hann eignaðist húsnæðið. Þegar þessi peningur er settur í kaup á nýrri eign, þá er ekki um kostnað að ræða fyrir viðkomandi, heldur verið að færa sparnað/eigið fé á milli fjárfestinga. Eftir því sem fólk eldist, þá vonast það til þess að þessi sparnaður aukist og hann verði hægt að taka út á einhverjum tímapunkti, þegar ákveðið er að fara í ódýrara húsnæði á efri árum. Að eiga sparnað í húsnæði, er ekki að fórna ávöxtun sem hægt væri að fá annars staðar. Ávöxtunin kemur fram í hækkun húsnæðisverðs. Hún getur verið jákvæð og hún getur verið neikvæð, en það á við um allar fjárfestingar. Ekkert segir heldur til um að ávöxtunin eigi að halda í við verðbólgu. Að halda því fram, að það sé (fórnar-)kostnaður falinn í því að geyma fé í fasteign og að hann hækki með hærra fasteignaverði, er einfaldlega rangt. Meðan féð, sem bundið er í fasteigninni, ber árlega ávöxtun, þá er álíka fáránlegt að halda þessu fram og að segja, að það kosti að geyma fé á bankareikningi eða í seljanlegum eignum, eins og verðbréfum, sumarbústað eða þess vegna gulli.

· Verðbólga og verðbætur: Breytingar á verðbólgu fara beint inn í afborganir lána. Um leið og verðbætur leggjast á lán, þá hækkar sá hluti fjármagnskostnaðar sem heitir verðbætur á höfuðstól/eftirstöðvar, verðbætur á afborgun og verðbætur á vexti. Í lítilli verðbólgu, þá dregur úr þessum hluta fjármagnskostnaðarins, meðan hann eykst í mikilli verðbólgu. Í lítilli verðbólgu gæti lántakinn meira að segja verið að greiða niður eftirstöðvar lánsins, þ.e. greitt meira í afborgun og verðbætur á afborgun, en nemur verðbótum sem bættust á lánið vegna hækkunar vísitölu neysluverðs. Svo þarf að skoða (sbr. síðasta lið) hvort verðbætur hafi ekki í raun áhrif á sparnaðarhlutann, en ekki notkunarhlutann, því verðbæturnar stuðla að lækkun eiginfjár í fasteign hvort heldur fasteignaverð er að hækka eða lækka.

· Er viðkomandi að minnka við sig eða stækka við sig, að fara úr gömlu húsnæði í nýtt eða öfugt, að fara af dýrara svæði yfir á ódýrara eða öfugt. Er húsnæðið nýuppgert, í upprunalegu ástandi eða í niðurníðslu. Er um nýbyggingu að ræða. Allt þetta segir til um hvaða áhrif húsnæðisskipti hafa á útgjöld heimilisins.

· Er viðkomandi að koma úr leiguhúsnæði eða ókeypis húsnæði.

Að mæla bara breytingar á verði húsnæðis, segir nákvæmlega ekkert til um hvort húsnæðiseigandi hafi orðið fyrir kostnaðarbreytingum samhliða verðbreytingum. Það mælir bara einn lið af mörgum sem skipta máli.

Tökum nokkur einföld dæmi:

1. Lán endurfjármögnuð: Húsnæði var keypt á 30 m.kr. með 24 m.kr. óverðtryggðu láni á 6,95% vöxtum og 6 m.kr. af sparnaði/eiginfé. Eftir tvö ár stendur lánið í 22 m.kr. og þá er það endurfjármagnað með verðtryggðu láni með 3,6% vöxtum. Verðbólga er stöðug um 2%. Vaxtakostnaður fellur úr því að vera 127.417 kr. á mánuði í því að vera 66.000 kr. á mánuði. Á þessum tveimur árum hækkaði markaðsverð húsnæðisins í 36 m.kr. Þrátt fyrir 20% hækkun húsnæðisverðs, þá var fjármagnskostnaður húsnæðiseigandans að lækka um 48%. Það er ekki metið í VNV vegna þess að gagnvart henni skiptir húsnæðisverðið eitt máli.

2. Hagstæðari vextir í boði: Á árunum 2003-2008 flæddu yfir markaðinn gengistryggð lán. Þau báru mjög lága vexti. Þó þau hafi reynst úlfur í sauðagærum, þá sýndu þau, að mjög mikil hækkun húsnæðisverðs þarf ekki að leiða til hækkunar fjármagnskostnaðar. Reyndin varð, að fjármagnskostnaður þeirra sem nýttu sér þessi lán, lækkaði um hundruð þúsunda á ári af 10 m.kr. láni. Gerðist þetta á sama tíma og húsnæðisverð hækkaði mikið. Með réttri samsetningu lána var hægt að kaupa húsnæði, sem hafði þrefaldast í verði á stuttum tíma, með hagstæðari fjármagnskostnaði en verðtryggð lán buðu upp á miðað við verð fyrir hækkun.

3. Söluverð vegur upp hluta eða alla hækkun nýs húsnæðis: Jón og Gunna selja húsnæði á 50 m.kr. sem þau eru búin að eiga í 5 ár. Þau keyptu það á 30 m.kr. og hafði því hækkað um 66%, sem jafnframt er meðalhækkun húsnæðis á þessu tímabili. Þau kaupa annað húsnæði á 60 m.kr., en það kostaði 5 árum áður 35 m.kr. og hafði því hækkað um rúmlega 71%. Þegar hækkun á eldra húsnæðinu er dregin frá hækkun á nýja húsnæðinu, þá er hækkunin til Jóns og Gunnu ekki 25 m.kr. heldur 10 m.kr. vegna þess að þau nýta söluhagnað af eldra húsnæði upp í kaupverð á hinu nýja. Þau halda áfram að leggja uppsafnað sparnað til að lækka framtíðarkostnað af húsnæðinu. Vísitala neysluverðs horfir hins vegar bara til þess að verð á hinu keypta húsnæði hefur hækkað, en lítur ekki til þess að hið selda húsnæði hækkaði líka.

4. Söluhagnaður lækkar lántöku: Fjölskylda selur eldra húsnæði, sem hún hafði átt í 15 ár. Húsnæðið var keypta á 20 m.kr., en er selt á 60 m.kr. Áhvílandi lán námu við sölu 25 m.kr. Kaupandi greiddi því 35 m.kr. Fjölskyldan kaupir annað húsnæði á 55 m.kr. (kemst af með minna húsnæði) og greiðir 35 m.kr. í peningum, en tekur yfir lán upp á 20 m.kr. á sambærilegum kjörum og þau sem voru á hinu húsnæðinu.

5. Vextir og afborganir lána lægri en leiga: Leigjandi sem festir kaup á húsnæði lendir oftast í því að leigugreiðslur eru mun hærri en vextir og afborganir lána og annar fastakostnaður af húsnæði í einkaeigu. Húsnæðiskostnaður viðkomandi lækkar því heilmikið við það að breytast úr leigjanda í húsnæðiseiganda. Vísitölu neysluverðs er nákvæmlega sama um þetta.

6. Og öfugt: Auðvitað virkar þetta allt í hina áttina líka, þ.e. vaxtagreiðslur lána á breytilegum vöxtum geta hækkað samkvæmt skilmálum lánssamnings, seljandi gæti hafa tapað eiginfé frá kaupum til sölu og jafnvel staðið uppi með tvær hendur tómar og leigjandi gæti vissulega verið að færa sig í mun dýrara húsnæði en gamla leiguhúsnæðið og því farið í hærri greiðslubyrði eða er að fara úr eignarhúsnæði í fokdýrt leiguhúsnæði. En vísitölu neysluverðs er jafn sama um það og hitt. Hún horfir bara á breytingar á húsnæðisverði og reynir ekki að meta allt hitt sem er að gerast í tengslum við eignarhald á húsnæði.

Til viðbótar er síðan nauðsynlegt að skoða ástandið frá apríl 2008 til ársloka 2011 eða svo. Langtímum sama á þessu tímabili lækkaði húsnæðisverð mjög mikið, en flestir húsnæðiseigendur höfðu ekki áður staðið frammi fyrir jafnmiklum fjármagnskostnaði (a.m.k. ekki á síðustu 20 árum fyrir 2008). Sem sagt, þegar fjármagnskostnaðurinn var að drepa fólk, þá sagði VNV að húsnæðisliðurinn væri að draga úr hækkun verðbólgu. Þetta eru þau verstu öfugmæli, sem til eru, og sýna best að liðurinn 042 Reiknuð húsaleiga má ekki byggja á húsnæðisverði, ef hann á í raun að endurspegla kostnað (húsleigu) húseigenda af því að búa í eigin húsnæði. Það sem gerðist á þessum árum, var að tap var á fjárfestingunni og sparnaður að glatast, en stærri hluti en áður af ráðstöfunartekjum fóru í að greiða vexti og annan kostnað af lánum til lánveitenda.

Ég tel mig vera búinn að sýna að núverandi mæling er meingölluð. Spurningin er þá hvaða húsnæðiskostnað (þ.e. fyrir utan rekstrarkostnað húsnæðis) eigi að taka inn í mælingu á liðnum reiknuð húsaleiga. Mín tillaga er að liðurinn ætti að innihalda eftirfarandi atriði:

· Fjármagnskostnað vegna lána sem tekin voru við kaup á húsnæðinu (líka til að koma húsnæði í íbúðarhæft ástand sé það á byggingarstigi), notuð til að endurfjármagna eftirstöðvar þeirra lána eða tekin til að greiða viðhald (sbr. hér fyrir neðan)

· Fasteignagjöld (mætti einfaldlega vera sérliður í vísitölunni)

· Viðhaldskostnað sem miðar að því að viðhalda verðmæti húsnæðis

Liðir sem ekki ættu að teljast til slíks kostnaðar eru m.a.:

· Endurbætur á húsnæði til að auka virði þess. Það er fjárfestingarkostnaður, ekki kostnaður af notkun húsnæðisins. (Séu endurbæturnar til að gera húsnæðið íbúðarhæft, þá falla þær undir efsta lið í talningunni að ofan. Séu þær til að búa til garðskála, skipta út eldri innréttingu fyrir nýja, þá er verið að auka verðmæti fjárfestingarinnar.)

· Verð húsnæðis

· Afborganir lána. Afborgunin sjálf er til að lækka skuldsetningu fjárfestingarinnar og (vonandi) auka sparnaðinn sem eigandinn á í húsnæðinu. Því má líta á greiðslu afborgunarinnar sem greiðslu inn á sparnaðarreikning með óvissa ávöxtun.

· Breyting eiginfjár í húsnæði vegna verðbreytinga á húsnæðinu. Þetta er bara pappírshagnaður og verður ekki innleystur nema með sölu.

· Eigið fé í húsnæðinu. Það er bara sparnaður. Að líta á eigið fé sem bundið er í húsnæði, sem fé sem væri hægt að ávaxta betur annars staðar og því eigi að reikna þá töpuðu ávöxtu til húsnæðiskostnaðar, stenst ekki skoðun. Þá geta menn alveg eins litið á föt með þessum augum, húsgögn og að ég tali nú ekki um bíla eða fé á sparnaðarreikningi. Eigið fé er sparnaður sem ávaxtast eftir vindum á fasteignamarkaði og hve ört verðbætur leggjast á eftirstöðvar lána.

· Söluhagnaður eða sölutap. Hvorutveggja snýr að fjárfestingarhluta eignarhaldsins. Söluhagnaður dregur úr þörf fyrir lántöku, meðan sölutap eykur hana. Hvorutveggja mælist því í fjármagnskostnaði næstu eignar.

· Lán sem eign er veðsett fyrir, en kemur öflun hennar ekki við. Með slíkri lántöku er einfaldlega verið að taka út hagnað af fjárfestingunni.

Það verður ekki hlaupið að því að finna út breytingu á reiknaðri húsaleigu miðað við þessar forsendur. Kannski er það ástæðan fyrir því, að erlendir seðlabankar taka hana ekki inn í verðbólguútreikninga sína. Sænski seðlabankinn notar meira að segja tvær aðferðir, þegar hann reynir að áætla húsnæðisliðinn, sem hann gerir í gegn um fjármagnskostnað. Hann notar annars vegar breytingu á fjármagnskostnaði miðað við fasta vexti og hins vegar miðað við bæði breytilega vexti og fasta. Hvernig hann notar þessar tvær mælingar til að ákvarða vexti sína, þekki ég svo ekki.